O Brasil vive um momento econômico delicado, com a taxa SELIC atingindo 12,25% ao ano e o dólar se aproximando de R$7. Esses números não apenas impressionam, mas também geram preocupações sobre como proteger o dinheiro em tempos de instabilidade. Este artigo explicativo irá detalhar os fatores que levaram a esse cenário, os impactos dessa realidade para a economia e as finanças pessoais e como você pode se proteger.

O QUE LEVOU A TAXA SELIC A 12,25%?

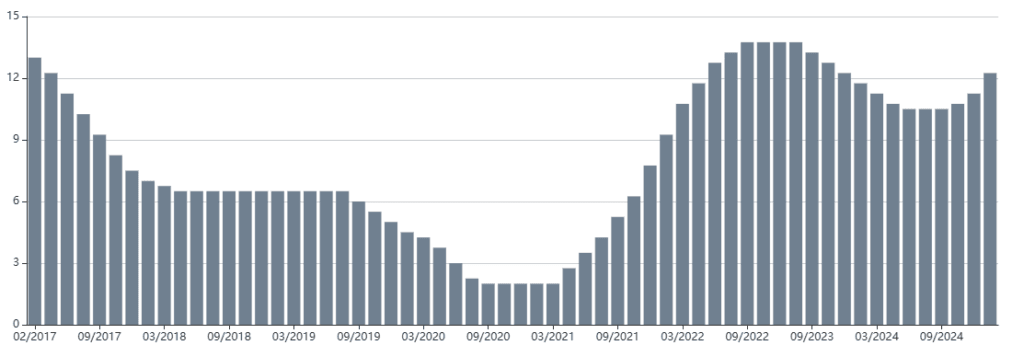

A taxa SELIC, a taxa básica de juros do Brasil, é a principal ferramenta utilizada pelo Banco Central para controlar a inflação. Quando a inflação foge das metas estabelecidas, o Banco Central aumenta a SELIC para frear o consumo e estimular a poupança, o que reduz a pressão sobre os preços. Mas por que a SELIC está tão alta?

Cenário de Inflação e Expectativas Desancoradas

Atualmente, as expectativas de inflação para os próximos anos estão acima do teto da meta. Segundo o Boletim Focus, o IPCA previsto para 2024 é de 4,84%, acima do teto de 4,5%. Essa deterioração nas expectativas fez com que o Banco Central aumentasse os juros para tentar ancorar os preços novamente.

Risco Fiscal e Contas Públicas

O risco fiscal é outro fator importante. O governo tem registrado déficits recorrentes, gastando mais do que arrecada. Mesmo com arrecadação recorde, as despesas continuam aumentando, elevando a dívida pública para R$9 trilhões e 80% do PIB. Essa situação reduz a confiança dos investidores, levando a um aumento no custo dos títulos da dívida e na taxa SELIC.

Pressão Externa e Câmbio

Com a saída de investidores estrangeiros devido à insegurança fiscal, o dólar tem se valorizado, impactando diretamente a inflação interna. Além disso, o aumento do dólar encarece produtos importados, como combustíveis e alimentos, aumentando ainda mais a pressão inflacionária.

O IMPACTO DA SELIC E DO DÓLAR EM R$7 NA ECONOMIA

O aumento da taxa SELIC e do dólar afeta várias áreas da economia, desde o custo do crédito até os preços no supermercado. Vamos detalhar esses impactos.

Nas Contas Públicas

Cerca de 40% da dívida pública brasileira está indexada à taxa SELIC. Com a SELIC em 12,25%, o custo dessa dívida aumenta drasticamente, exigindo mais recursos para o pagamento de juros. Isso gera um ciclo vicioso: mais dívida leva a maior desconfiança, que leva a juros ainda mais altos.

No Consumo e No Crédito

Uma SELIC alta encarece os financiamentos, desde a compra de imóveis até o uso do cartão de crédito. Com o crédito mais caro, as famílias consomem menos, reduzindo a atividade econômica.

No Mercado de Investimentos

- Renda Fixa: Os investimentos em renda fixa, como títulos do Tesouro, tornam-se mais atrativos, especialmente os indexados à SELIC.

- Renda Variável: Fundos imobiliários e ações sofrem com a elevação dos juros, que reduz a disposição ao risco dos investidores.

Nos Preços de Produtos e Serviços

Com o dólar em alta, produtos importados e commodities, como combustíveis e alimentos, ficam mais caros. Isso impacta diretamente o custo de vida das famílias, especialmente das mais pobres, que gastam uma maior parcela da renda com itens básicos.

COMO PROTEGER O SEU DINHEIRO?

Proteger o dinheiro em tempos de crise exige uma estratégia bem planejada e diversificada. Aqui estão algumas recomendações importantes:

1. Invista em Renda Fixa

A renda fixa se torna uma opção atrativa em cenários de juros altos. Considere:

- Tesouro SELIC: Ideal para proteção contra a volatilidade do mercado.

- Títulos atrelados ao IPCA: Garantem ganho real acima da inflação.

- CDBs e LCIs: Escolha emissões com boas classificações de risco.

2. Diversifique em Moedas Fortes

Com o real se desvalorizando, alocar uma parte do patrimônio em dólares ou outras moedas fortes é uma forma eficaz de proteção. Isso pode ser feito através de:

- ETFs internacionais.

- Fundos cambiais.

- Investimentos diretos no exterior.

3. Mantenha Reservas de Emergência

Aumentar a sua reserva de emergência é crucial em momentos de incerteza. Opte por aplicações líquidas e seguras, como o Tesouro SELIC ou contas remuneradas.

4. Invista em Ativos Reais

Os ativos reais, como imóveis e commodities, ajudam a proteger o patrimônio contra a inflação. No entanto, esteja atento aos custos de financiamento, que podem ser mais elevados neste momento.

5. Reduza Custos e Evite Dívidas

Evite contrair dívidas de alto custo, como cartões de crédito e cheque especial. Analise suas despesas e busque oportunidades para economizar.

6. Busque Conhecimento

Estude sobre economia e finanças para tomar decisões mais informadas. Cursos e materiais gratuitos podem ajudar você a entender melhor os cenários e as oportunidades.

CONCLUSÃO

Com a SELIC em 12,25% e o dólar próximo de R$7, o Brasil enfrenta desafios significativos. Entender o que está por trás desse cenário e como ele impacta a economia é essencial para proteger o seu dinheiro. Invista em renda fixa, diversifique em ativos internacionais, mantenha uma reserva de emergência e busque conhecimento constante.

Para continuar aprendendo mais sobre economia, investimentos e como proteger seu patrimônio, fique ligado no nosso blog. Aqui, você encontra análises detalhadas e dicas para tomar as melhores decisões financeiras. Não perca nossos próximos artigos!

Compartilhe:

Publicar comentário